本周交易

无

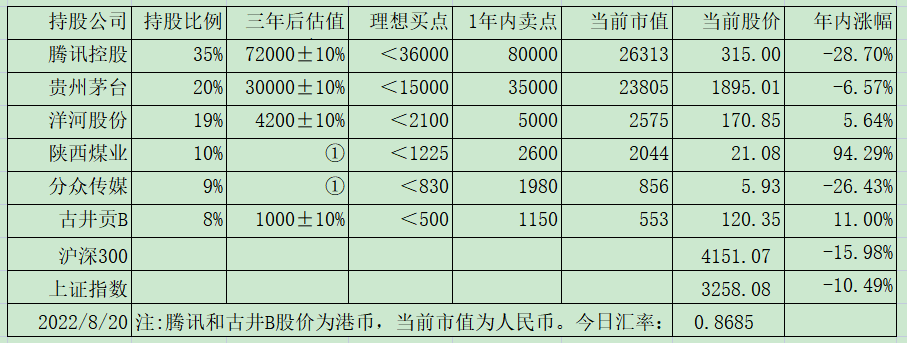

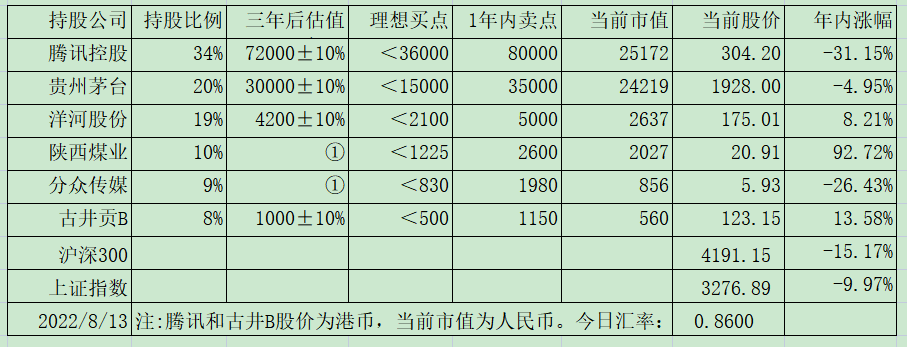

目前持仓

目前持仓:腾讯35%,茅台20%,洋河19%,陕煤10%,分众9%,古B8%,另有观察仓海康威视和福寿园不计。

下表除“当前股价”和百分比之外,其他科目单位为人民币亿元。

上期数据

注:①采用席勒市盈率估值的企业,不估算三年后估值;

②持股比例=持股市值/账户总值。在无交易状态下,该比例也可能因每只个股股价波动幅度不同,而发生小幅变化;

③仓位加总偶尔可能为99%或101%,原因是持股比例为四舍五入数据,例如10%代表实际仓位在9.50%~10.49%之间。

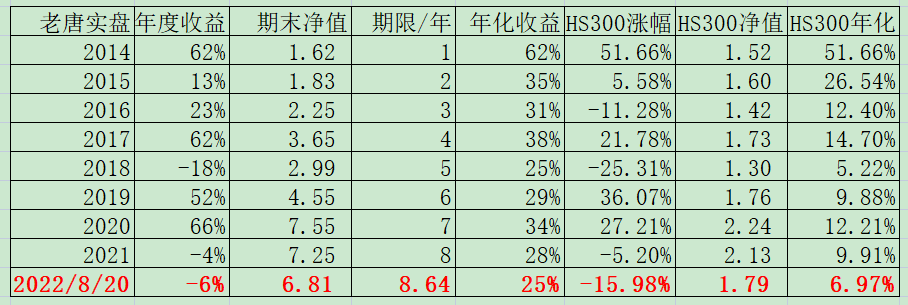

收 益

本周沪深300指数下跌0.96%,老唐实盘净值上涨约0.7%。

2022年内收益从上周的-7%,变成本周的-6%(四舍五入)。

注①:老唐实盘年度收益率,按基金净值法收益率和实际收益率孰低取值,均不含新股收益。

注②:沪深300指数收益未包含成分股现金分红收益,年化收益率数据略有低估。加回分红的全收益指数,2013年末收盘为2610.75点,今日收盘5609.19点,8.64年的年化收益率为9.26%。

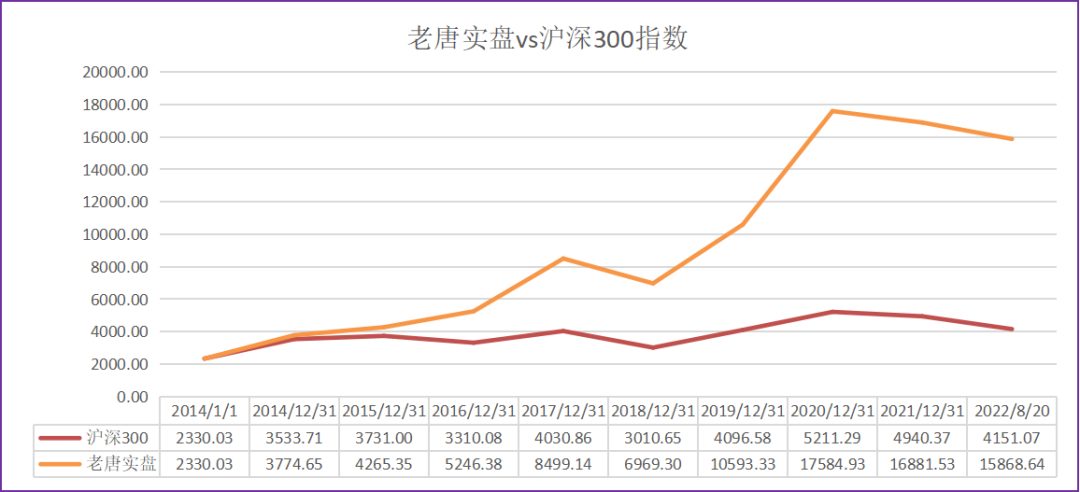

实盘与沪深300指数对比图

强烈申明

本文为老唐个人投资记录,文中任何操作或看法,均可能充满老唐个人的偏见和错误。文中提及的任何个股或基金,都有腰斩的风险。

请坚持独立思考,万万不可依赖老唐的判断或行为作出买卖决策。切记切记。

重要事项

本周重要事项有:

-

分众中报简析 -

腾讯中报简析 -

《价二》读后感相关事宜。

仅对持股和交易感兴趣的朋友,读到这里可以退出了。后面是对上述事件的展开,无新内容。

1.分众中报简析

分众的上半年业绩是在7月13日发过预告的,我在《老唐实盘周记2022/07/16》里已经写过相关看法,总体就是四个字“略超预期”

原因很简单,四月和五月的大部分时间段里,分众的主阵地上海、深圳和北京因疫情原因,基本处于业务停顿状态,收入和利润下降是非常正常的事情。

这种情况,就好像一间公司因为意外丢失了一笔小钱一样,无疑是损失,但却是个短暂而轻微、对估值结果影响非常小的损失。毕竟我们对企业的估值,是正常的年度自由现金流的某个倍数,而不是账面资产数字。

本次中报没多少新东西,我简单说说我认为比较重要的几个点吧。

①分众的资源和核心竞争力没有发生变化,依然是“主流人群、必经道路上的、高频轰炸能力”。这一点不变,广告主的基本需求就还在,企业的盈利能力就不用担心。

②分众的周期性导致了收入降低时,成本很难跟着同比例降低(上半年营业收入同比降低34%,营业成本同比降低20%),这会让分众在大环境艰难时,利润降幅高于收入降幅。但同样,也会让它在环境转好时,利润增幅远高于收入增幅。

等到疫情好转、经济回暖的时候,我们也很容易看到分众的利润大幅增长,这是企业业务性质决定的。所以,对于本期财报利润同比下降52%的数据,没有什么特别值得关注的。

③看财报15页的营收构成,我们可以发现,上半年营收同比减少了约25亿,下降源主要就三部分:互联网、商业服务及娱乐休闲、电影院。这三部分合计造成营收下降约24亿。

其中最严重的是互联网行业广告,从去年同期的22.5亿断崖式下跌至今年上半年的6.6亿,跌幅超过70%。它反应的就是上半年互联网行业(尤其是平台、游戏、教育和金融相关)整体遭受政策性打压下的龟缩保命状态。

商业服务、娱乐休闲及电影院广告,反应的是疫情静态化管理下的相关需求强制被消失后的结果。

核心稳定力量是日用消费品和房产家居,这二者加总的营收和去年同期保持了基本持平,是分众广告收入的压舱石。它们反应的是人类生活的刚需,甚至是静态管理下的新生需求,也是股东的定心丸。

④区域分布方面。营收下降主要来自三大块地区:华东-10亿,华南-6亿,华北-4亿。原因也清楚明白,分别对应上海、深圳和北京上半年的疫情管控。

⑤本期营收48.5亿,当期收到现金56.8亿。应收账款及合同资产相比年初少了约8亿(其中3亿是减值,5亿是净回收),48.5×106%+5≈56.8亿(广告业增值税率为6%),显示整体回款质量挺好。

⑥本期为应收账款计提了3.1亿减值,而去年的应收账款坏账计提仅1亿,这已经展示了经济环境不好时,部分企业支付能力的下降,以及公司财报数据处理的保守和可信程度。

分众的广告应收款经常有诉讼官司,这是分众经营活动中的正常态。

广告时段有点像酒店房间或者飞机票,当主要客户满足后,剩余时段的成本可以视为近于零,无论多少钱卖出去,都是利润。

此时接受那些支付能力相对较差的客户投放,产生的部分坏账就类似于以标准价格为基础的价格折扣,无需震惊。过去有官司,今天有官司,未来还是会有官司。

⑦境外子公司里,分众持股50.4%的韩国公司已经有气象了,上半年盈利3635万。其次是分众持股27%的新加坡公司,上半年盈利1670万。

它们是梯媒模式可以向高楼林立的其他国家或地区扩张的示范案例。也是分众在占据国内市场主要份额后的新蓝海。

⑧要说分众的风险,我认为就两大块。一个是疫情管控,一个是现金管理。

疫情管控既取决于病毒的发展情况,也取决于上面的想法。不太好说+说了也没用

总之一句话,这条风险,作为分众公司及公司股东,都是听天由命。接受、承受和忍受,没什么别的办法。反正我不信它再让我们管控三年

现金管理的风险,对于账面富裕现金比较多的公司,基本都存在——这属于一种幸福的“凡”恼。在我的几只持股里,情况比较严重的就是茅台、洋河、陕煤和分众。

以分众中报为例,企业净资产一共201亿,但其实账面和经营无关的理财和存款就有126亿:包括约40亿货币资金;53亿理财(交易性金融资产),33亿定期存款(一年内到期的非流动资产21亿,其他非流动资产12亿);

股权类投资又有61亿,包括:联营企业股权账面成本17亿(长期股权投资);小股投资13亿(其他权益工具投资);基金份额31亿(其他非流动金融资产。主要是各类合伙基金的投资份额,穿透看应该也是股权);

然后还有约24亿的应收账款(应收账款22.5亿和1.3亿银行承兑汇票),126+61+24=211亿,已经超过净资产总额了。

从这个意义上说,分众一年赚几十亿的主业经营,几乎不需要占用资本,靠应付和预收就足够运转了。

也就是说,我们如果假设江南春失去斗志,干脆每股分1元,直接将145亿资产分给股东(江南春自己可以一次性拿走二十多亿现金),让公司净资产从201亿降低为56亿,其实一点儿也不影响公司年赚四五十亿甚至更多。

想想,56亿净资产,一年赚回来56亿净利润的时候,ROE=100%,那是个什么感觉?

但江南春选择保留,选择控制这笔钱做各式投资,那么这些钱管理的好不好,投资回报如何,就和企业的价值息息相关了。还好,截止目前,分众的投资部门整体表现还不错,没发现什么劣迹。

因此,在我看来,剔除暂时没有发现劣迹的现金管理,以及发现不发现都只能承受的疫情管控,此刻的分众在我眼里,也没什么值得关注的风险——注意,我可没说股价不会跌,我只是不认为股价涨跌是风险,我也不认为我有能力预测股价涨跌。

特别声明:上述看法完全可能是老唐的一厢情愿,请你务必独立思考,自主决策。

一定要考虑到老唐在2018年10元上方的时候,也曾信心满满地看好分众的未来,最终却被揍的鼻青脸肿的事实。

不要迷信任何人。为你的账户负责的人,只能是你。没有别人,只有你。

⑨关于估值。

分众的估值数据几乎可以不动。在几个月前,我就预告了这种想法

为什么可以不动呢?

今年上半年公司盈利14亿,下半年会如何?

我们不知道疫情发展和管控手段会有什么变化。但参看过去两年的下半年,2020年下半年和2021年下半年的净利润,都是32亿。

我们保守一点估算,将今年下半年的盈利情况按照同期八折处理,大致估算为25~26亿样子,那么全年就是39~40亿净利润规模。

计算过去十年(2013~2022年)的净利润数据总和,结果是400亿或401亿,即“正常年份的平均利润水平”约40亿——注意,分众是2015年借壳上市的,所以2013和2014年利润数据不能用各大股票APP里的数据,那是七喜电脑的净利润。要采用借壳上市报告里披露的数据。

周期股合理估值=正常年份平均利润水平×合理市盈率,合理市盈率=无风险收益率的倒数,所以分众的合理估值=40×25~30=1100±10%。

理想买点=1100×70%=770,因时间推移因素上调10%后=770×110%=850亿。

一年内卖点=40×30×150%=1800,因时间推移因素上调10%后=1800×110%=1980亿。

目前表格里的数据分别是830和1980,可以不做调整,也可以将买点上调为850,月底一起处理。

⑩最后,分众中报里有一处财务处理错误。

本期中报有一个财务处理错误。由于多次致电公司均无人接听,我周四早上已经发邮件给公司董秘和证代,但目前还没有收到回复。

这个错误是有关应付股利的。

公司6月21日召开股东大会,通过了2021年度分红方案,每股分红0.13元。后于7月25日发布派息公告并于8月2日晚间实施分红。

由于半年报是截止6月30日的公司财务情况汇报,所以,6月30日前已经宣布、但尚未发放的股利约18.77亿元,应该记录为公司欠股东的应付股利,出现在财报的负债端。

但本期中报里没有这个科目。由于中报是不需要审计的,所以这应该是公司财务的疏漏,估计分众应该会发布一个修正稿。

当然,这个疏漏也不严重。对资产端没有影响,只是在负债及所有者权益的部分,将18.77亿从未分配利润挪到应付股利里,增加18.77亿的负债,减少18.77亿的净资产。

到8月3日后,减少资产端的货币资金18.77亿(假设包括前几大股东在内的所有股东都领完股息),同时销掉负债端的应付股利18.77亿即可。

我周四早上在小圈子里聊过这事儿后,有朋友说实务中有企业按照公告发布日,而不是股东大会通过日来处理账目。

我不清楚这种“实务处理”是否存在。但即便有公司存在这种手法,分众这笔账目处理依然是错误的。因为之前分众就曾经正确处理过,按惯例也应该保持会计处理的一致性:

分众在2020年5月21日召开了2019年度股东大会,通过了2019年度分红决议,每股分红7分钱,合计约10.1亿元。2020年7月1日发布分派公告,7月7日派息。这笔10.1亿款项就记录在分众2020年半年报的应付股利科目里。

以上是我的个人看法。公司没回复我邮件,不太清楚究竟是错误,还是他们有其他考虑。书房的会计高手们,如果不同意老唐的看法,可以在留言区留言指教,谢谢

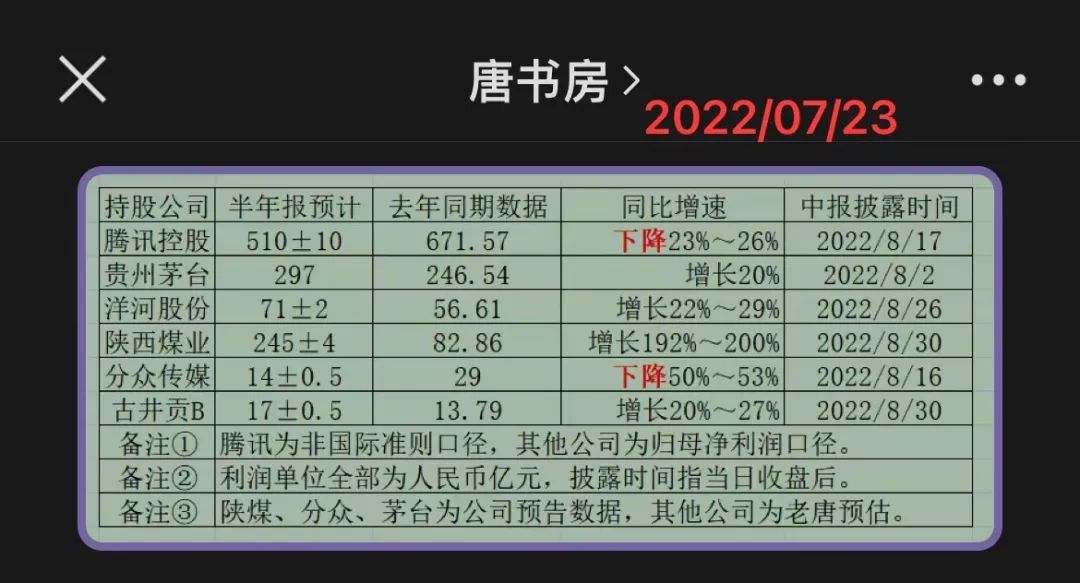

腾讯的中报同样是略超预期。这是我7月23日发布的对旗下子公司的中报业绩预期。

(备注:7月29日晚间,古井贡发布了业绩预告,上半年归母净利19.2亿,高于上表的预期数据)

-

格雷厄姆-多德部落的超级投资者的传承 作者:萌小厨

-

我与上市公司的那些事,从另一个角度感受《价投二》 作者:简单•逆流

-

可持续的投资策略——读《价值投资实战手册》有感 作者:功在不舍

-

韩信将兵,多多益善:我读《价投二》有感 作者:布布啃骨头

注:直接点击文章标题即可阅读上述入选读后感。

?

?